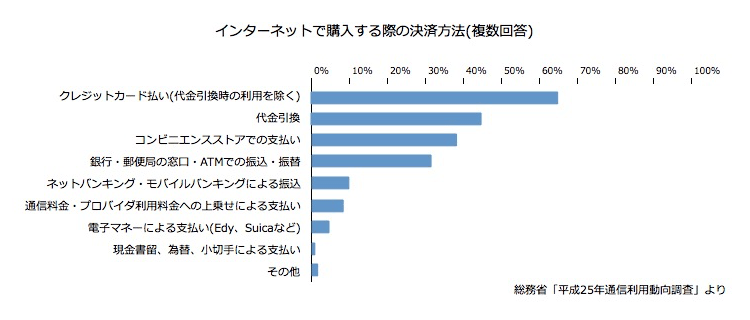

クレジットカード決済がECサイトで最も利用されている決済手段

総務省の「平成25年通信利用動向調査」において、インターネットで購入する際の決済方法としてクレジットカード払いが63.7%で最も多い結果となっています。

代金引換が43.8%、コンビニストアでの支払いが38.9%、銀行・郵便局の窓口・ATMでの振込・振替が30.8%と続いています。

総務省「平成25年通信利用動向調査」

以前は口座振込やコンビニ決済に比べると、クレジット決済の利用率は下がると言われていますが、現在はクレジットカード決済がECサイトで最も利用されている決済方法となりました。

クレジットカード決済代行って何?クレジットカード会社とは異なるの?

ECサイトにクレジットカード決済を導入する際は、クレジットカード会社と契約するのではなくクレジットカード決済代行会社と契約します。

なぜクレジットカード会社ではなく、クレジットカード決済代行会社と契約するのか?

クレジットカード会社とクレジットカード決済代行会社の違いはなにか?

それぞれの業務内容は?

いろいろ気になることが多いですね。

順を追ってご説明します。

クレジットカード会社

クレジットカード会社には以下があります。

- VISA

三井住友VISAカード|クレジットカードの三井住友VISAカード - MASTER

Mastercard | 世界で最も多くの場所で使える - JCB

クレジットカードなら、JCBカード - AMEX

クレジットカードはアメリカン・エキスプレス(アメックス) - Diners

ダイナースクラブカード 日本で最初のクレジットカード

テレビやいろんなメディアで広告を出稿しているのでほとんどの人が会社名を知っているのではないでしょうか。

また、クレジットカードを作成する際は、上記のブランドに申し込みますね。

みなさんがお持ちのクレジットカードにも上記会社のロゴマークが記されてます。

クレジットカード決済代行会社

次にクレジット決済代行会社です。

- DGフィナンシャルテクノロジー(旧:ベリトランス)

クレジットカード決済など決済代行サービスなら株式会社DGフィナンシャルテクノロジー(旧:ベリトランス株式会社) - イーコンテクスト

株式会社イーコンテクスト - SBペイメントサービス(旧:ソフトバンク・ペイメント・サービス)

決済代行・オンライン決済サービスの導入ならSBペイメントサービス(旧:ソフトバンク・ペイメント・サービス株式会社) - エフレジ

クレジットカード決済代行 F-REGI(エフレジ) - ゼウス

クレジットカード決済代行サービス 株式会社ゼウス - テレコムクレジット

クレジットカード決済代行なら東京のテレコムクレジット

クレジットカード会社に比べて、クレジット決済代行会社は聞いたことがない会社が多いのではないでしょうか。

おそらく一般の方だと目にすることがない会社名だと思います。

クレジットカード決済代行って何?

そもそもクレジットカード決済代行とは何でしょうか?

「決済代行」ですから「決済」を『代行』しているはず。

そうです。クレジット決済代行とは、クレジットカード会社の業務を一部代行することを指します。

クレジットカード会社の業務とは?

では、カード会社業務とはどのような業務があるのでしょうか?

カード会社の業務には、イシュアー(issuer)とアクワイアラー(Aquirer)があります。

- イシュアー(issuer):クレジットカードを発行する業務

- アクワイアラー(Aquirer):加盟店と契約する(加盟店を開拓する)業務

クレジットカード決済代行会社は上記の内、アクワイアラー(Aquirer)業務を代行します。

決済代行会社は加盟店を開拓することにより、カード会社から手数料収入を得ています。

ECサイト事業者が直接カード会社と契約するのではなく、クレジット決済代行会社と契約するのはこの為です。

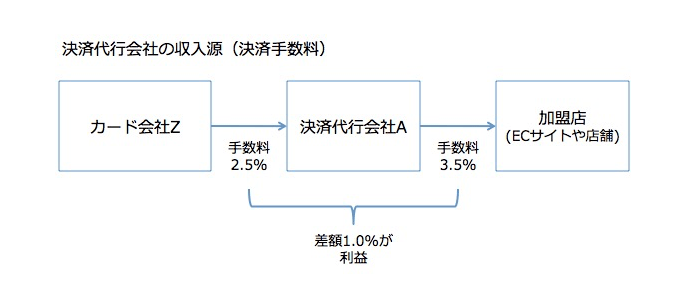

決済代行会社の収入源は?

決済代行会社はカード会社の手数料に、独自の手数料を上乗せしてします。

その上乗せ分の手数料が決済代行会社の売上になります。

その他、初期費用や月額費用も決済代行会社自身の売上となります。

手数料とは決済手数料を指します。

決済額(購入額)に対して掛かるカード手数料のことです。

例を出してご説明します。

決済代行会社Aは、カード会社Zの代わりに加盟店(ECサイトや店舗)に営業し、加盟店を開拓します。

その際に、決済代行会社Aは加盟店とカード手数料3.5%で契約。

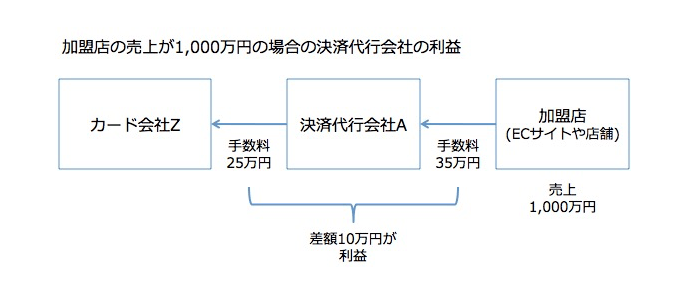

カード会社Zとカード手数料2.5%と、決済代行会社Aが加盟店に設定したカード手数料3.5%の1.0%の差額が決済代行会社の売り上げとなります。

加盟店でクレジットカードでの売り上げが月に1,000万円の場合、決済代行会社は10万円の売上となります。

上記でイメージ頂けましたでしょうか?

実際には、その他に月額利用料やトランザクション料(処理料)、取消手数料、チャージバック手数料などもありますが、ここでは割愛します。

決済代行会社によってカード手数料が異なるのはなぜ?

クレジットカード会社の手数料は、どの決済代行会社にとっても(ある程度の幅はあるものの)ほぼ同率なので、ベースの手数料にどれだけ上乗せするかは決済代行会社の経営判断によります。

- 経営のスリム化を図ってるから低めの設定

- 薄利多売だから低めの設定

- 営業力がないから低めの設定

- 手厚いサービスを提供するから高めの設定

- システムやセキュリティにお金をかけているから高めの設定

- ニッチ戦略を取っているから高めの設定

- リスクの高い業界をターゲットとしているから高めの設定

など・・・

上記のように、代行会社が決済決定する手数料は、その会社の経営判断を反映しています。

その為、カード手数料が安いというで決済代行会社を選択するのは危険だと分かります。

クレジット決済代行会社の業務

クレジット決済代行会社の業務は以下があります。

前述の通り、決済代行会社のメイン業務はアクワイアラー(加盟店開拓)ですので、それに関連する業務になります。

- 加盟店開拓(店舗、ECサイト)

- 加盟店管理

- カード会社からの入金管理

- 加盟店への支払い、明細書発行

- 加盟店からの問い合わせ対応

- 加盟店を利用したお客様(カードホルダー)からの問い合わせ対応

- カード会社からの問い合わせ対応

- システム構築、提供

- セキュリティ管理

- 決済監視(不正な決済がないか)

など・・・

上記が決済代行会社の業務となります。

代行と言っても業務はそれなりに多いです。

なぜ、クレジットカード決済代行会社を利用するのか?

では、なぜ、ECサイトはクレジット決済代行会社を利用するのでしょうか?

直接、カード会社と契約してもいいのでは?

そもそも、カード会社と直接契約ができるのか?

クレジットカード会社にとってのメリット

- 決済代行会社が加盟店開拓をしてくれる為、自社リソース以上の新規加盟店の獲得ができる。

- 決済代行会社が開拓した加盟店の管理は基本的に代行会社が行う為、管理コストを掛けず手数料収入を得られる。

- リスクがある業界・企業に対しては代行会社経由とすることでリスクヘッジができる。

- クレジットカード会社は大手取引先との直接取引に専念できる。

など・・・

加盟店(ECサイト、店舗)にとってのメリット

- 規模が大きくない加盟店は、そもそもクレジットカード会社と直接契約することは不可能です。

その為、決済代行会社と契約することにより、クレジットカード決済を導入することができます。 - 直接カード会社と契約するにしても、カード会社ごとの契約が必要になります。

決済代行会社と契約することにより、契約を1本化できます。 - 各カード会社と契約すると、カード会社ごとの入気になり、入金サイクルも異なります。

決済代行会社と契約することにより、業務を1本化できます。

など・・・

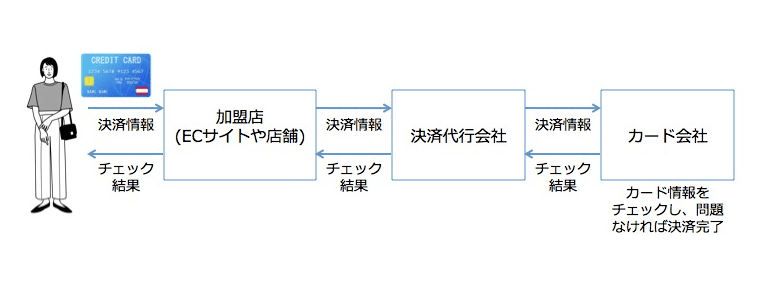

決済データとお金の流れ

最後に、決済情報、お金の流れを書いておきます。

決済データの流れ

決済データ(クレジットカード情報、決済額など)の流れは以下のとおりとなります。

- カードホルダー → 加盟店 → 決済代行会社 → クレジットカード会社

カードホルダー(加盟店を利用したお客様)と加盟店(店舗、ECサイト)の間に、クレジットカード会社と決済代行会社が入っています。

決済データを元にクレジットカード会社がチェックを行います。

クレジットカードの有効性・与信枠をチェックし、問題なければ決済処理を行い、問題があればエラーを返します。

チェック結果は逆の流れで送られます。

- クレジットカード会社 → 決済代行会社 → 加盟店 → カードホルダー

上記はまだシンプルなフローですが、代行会社の中には「代行会社の代行会社」があります・・・・

- カードホルダー → 加盟店 → 決済代行会社A → 決済代行会社B → クレジットカード会社

- カードホルダー → 加盟店 → 決済代行会社A → 決済代行会社B → 決済代行会社C → クレジットカード会社

なんてのもあります。

決済代行会社は決済情報を自社システムに保持していることがありますので、クレジットカード会社と決済代行会社にカード情報が保持されることになります。

(加盟店は決済代行会社の管理画面で決済情報を管理するので、加盟店でカード情報を保持することはまずないです。)

代行会社が間に入れば入るほど、カードホルダーにとってはリスクは大きくなります。

カードホルダーは加盟店にとってお客様です。

カードホルダーにとってのリスクは、加盟店にとってのリスクにもなり得ます。(=加盟店の信頼に直結する訳ですから)

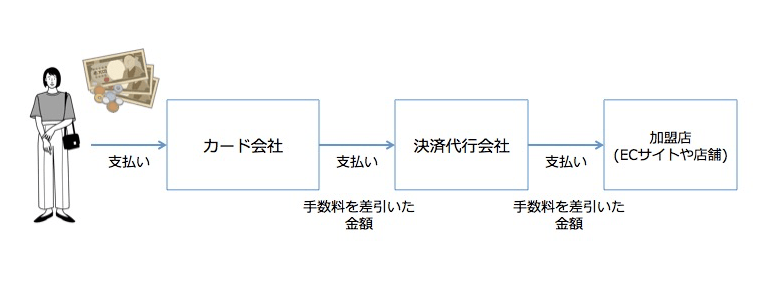

お金の流れ

今度は、お金の流れです。

- カードホルダー → クレジットカード会社 → 決済代行会社 → 加盟店

カードホルダー(加盟店を利用したお客様)と加盟店(店舗、ECサイト)の間に、クレジットカード会社と決済代行会社が入っています。

こちらも「決済情報の流れ」同様、複数決済代行会社が入ることもあります。

- カードホルダー → クレジットカード会社 → 決済代行会社A → 決済代行会社B → 加盟店

- カードホルダー → クレジットカード会社 → 決済代行会社A → 決済代行会社B → 決済代行会社C → 加盟店

上記を見て頂ければ、加盟店が一番リスクがあり、一番弱い立場ということが分かります。

理解した上でご契約する必要があります。

しかし、加盟店にとって、クレジットカード決済が導入できるメリットは大きいです。

その為にも、決済代行会社は慎重に選択し、健全な店舗運営、ECサイト運営を行うべきだと思います。

■関連記事:

投稿者プロフィール

- CEO

- 関西大学卒業後、東証プライム上場企業ゼネコンにて人事総務業務に従事。

幼少よりモノ作りが好きだったこともあり、「モノを作る仕事がしたい」という思いからシステムベンダーへ転職。

システムベンダーでは、IBMオフコンAS400で金融、物流、販売管理、経理、人事総務などのシステムを開発。

台北に駐在し遠東國際商業銀行のシステム構築プロジェクトへの参画など貴重な経験を積む。

10年間で、プログラマ、SE、プロジェクトリーダー、プロジェクトマネージャーを務め、「システムの質は要件定義の質に比例する」と学ぶ。

その後、クレジット決済代行会社にヘッドハンティングされる。

決済システムの再構築、国内外の銀行システムとの接続、クライアントの会社サイト制作・ECサイト構築を行う。

一方、組織改革を任され、20名から60名へ会社規模を拡大させる。(退任時役職:常務取締役)

2008年クリエイティブチーム・サンクユーを立ち上げ、2010年に法人化し株式会社サンクユーを設立。

クライアントの業界、取扱商材、ターゲット顧客を理解・分析することで、結果が出るWEBサイトを制作することを得意とする。

また、ECサイト構築・運営への造詣も深く、NTTレゾナント株式会社が運営するgoo Search Solutionでコラムを執筆。

ECマーケティングレポート | goo Search Solution

■趣味・好きなもの

BMW / WRC / ロードバイク / RIZIN / Bellator / UFC

David Bowie / blur / MUSE / TheRollingStones / XTC

機動戦士ガンダム(ファースト) / 富野由悠季

ベルセルク / 頭文字D / 進撃の巨人 / ジョジョの奇妙な冒険 / あしたのジョー

Mission: Impossible / Memento / ワイルド・スピード / ソナチネ

LOST / Game of Thrones / FRINGE / The Mentalist

上岡龍太郎 / ダウンタウン

最新の投稿

その他2025.03.01株式会社フルスピードの営業手法に関する懸念

その他2025.03.01株式会社フルスピードの営業手法に関する懸念 EC-CUBE2024.12.20EC-CUBEで注文受付期間があるカタログ注文サイトを構築

EC-CUBE2024.12.20EC-CUBEで注文受付期間があるカタログ注文サイトを構築 EC-CUBE2024.12.16IPアドレス設定が理由でEC-CUBEにログインできない場合の対処法

EC-CUBE2024.12.16IPアドレス設定が理由でEC-CUBEにログインできない場合の対処法 EC-CUBE2024.11.20EC-CUBEからShopifyへ乗り換え

EC-CUBE2024.11.20EC-CUBEからShopifyへ乗り換え